_Spot_BS_SpringGreen.png?auto=format%252Ccompress)

Enriquecida, cómoda y personalizada son las palabras clave para cualquier empresa que construya una experiencia de cliente digital moderna. No es diferente para los bancos minoristas tradicionales, especialmente cuando intentan defenderse de los bancos emergentes y diseñar sus propias experiencias de banca online y en las sucursales para captar nuevos clientes y retener a los existentes.

Sin embargo, para vencer a la competencia y crear experiencias que superen las ofrecidas por los neobancos, los bancos minoristas establecidos deben dominar su patrimonio de datos. En concreto, deben liberarse de las rígidas arquitecturas de datos asociadas a los mainframes heredados y a las aplicaciones bancarias empresariales monolíticas.

Sólo entonces los bancos establecidos podrán hacer que sus desarrolladores se pongan a trabajar en la creación de aplicaciones de alta calidad orientadas al cliente, en lugar de gestionar miles de tablas SQL, luchar por rehacer los esquemas o mantener sistemas heredados que flaquean.

El primer paso en este proceso es modernizar el mainframe.

Modernización avanzada en 5 fases

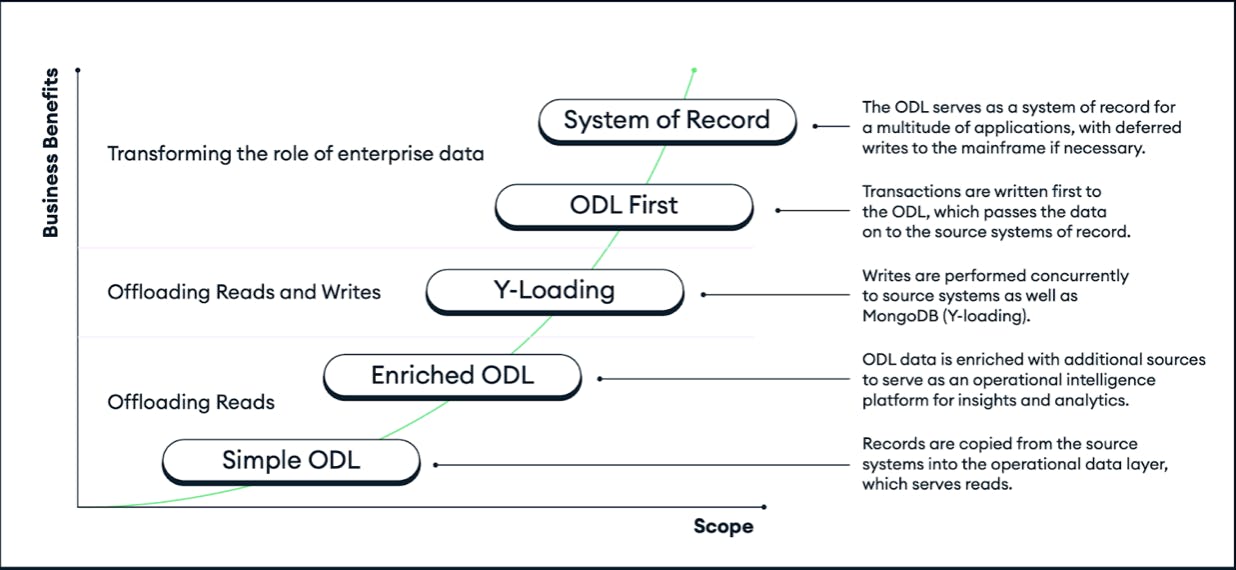

La mejor opción de modernización es un modelo por fases que utilice una capa de datos operativos (ODL, del inglés "Operational Data Layer").

Una ODL actúa como puente entre los actuales y los nuevos sistemas de un banco. El uso de una ODL permite un enfoque iterativo, lo que permite a los bancos ver el progreso hacia la modernización en cada paso del camino sin dejar de proteger los activos existentes y las operaciones críticas para el negocio.

Los bancos pueden ver mejoras rápidas en un periodo de tiempo relativamente corto, al tiempo que conservan los componentes heredados mientras sean necesarios para mantener el negocio en funcionamiento. El enfoque de modernización en cinco fases de MongoDB permite a los bancos modernizarse de forma progresiva al tiempo que equilibran el rendimiento y el riesgo.

Si los bancos están deseando modernizarse y sus clientes exigen experiencias bancarias modernas, ¿por qué tardan tanto en abandonar los sistemas heredados que limitan su capacidad de innovación? ¿Y por qué fracasan tantos esfuerzos de modernización? Acceda al informe Las 5 fases de la modernización bancaria para empezar a trazar su camino.

Técnicas de modernización del mainframe

Con una ODL, la infraestructura heredada puede desconectarse pieza a pieza y retirarse a medida que se añaden más funcionalidades. En este escenario, las operaciones de base de datos son mucho más eficientes porque los objetos se almacenan juntos en lugar de en ubicaciones inconexas. Las lecturas se ejecutan en paralelo a través de los nodos de un conjunto de réplicas. Las escrituras no se ven afectadas.

Para aportar beneficios similares a las escrituras, los bancos pueden optar por implantar un ODL con sharding y shards regionales, acercando las escrituras al usuario real. A continuación, las cargas de trabajo pueden trasladarse gradualmente de los sistemas heredados al ODL, con el objetivo final de desmantelar el sistema heredado.

Lo interesante de este enfoque de la modernización es que comienza por contestar al siguiente caso de uso: ¿A qué problemas se enfrenta el banco en su gestión de datos y qué funcionalidades solicitan los clientes?

Si la principal prioridad es dar a los clientes acceso a los datos históricos de las transacciones, los bancos pueden abordar ese problema inmediatamente creando un repositorio (o dominio) para descargar los datos de los clientes del mainframe. Si la prioridad es la reducción de costes, entonces un ODL puede actuar como una capa intermedia, permitiendo a las aplicaciones acceder a los datos que necesitan, sin necesidad de ejecutar costosas consultas contra los datos del mainframe.

Las ventajas de un ODL

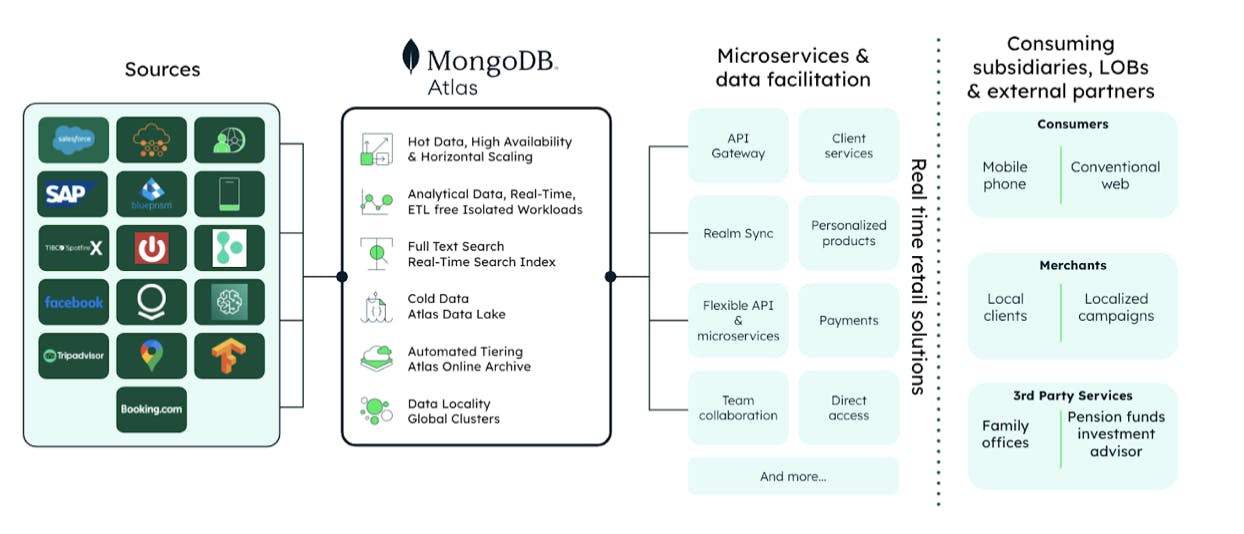

MongoDB es ideal para conectar mainframes y bases de datos tradicionales a arquitecturas más modernas, como un data mesh mediante una ODL. Una ODL tiene una serie de ventajas. Combinadas, estas ventajas facilitan enormemente el acceso a los datos y su uso, y hacen que las aplicaciones sean más fáciles y rápidas de desarrollar.

-

Una ODL permite a una organización procesar y aumentar datos que residen en silos separados, y luego utilizar esos datos para alimentar un producto derivado, como un sitio web o un cajero automático. Con una ODL, los datos se copian físicamente a una nueva ubicación. Los sistemas heredados de un banco permanecen en su lugar, pero las nuevas aplicaciones pueden acceder a los datos a través de la ODL en lugar de interactuar directamente con los sistemas heredados.

-

Un ODL puede extraer datos de uno o varios sistemas de origen y alimentar una o varias aplicaciones consumidoras, unificando datos de múltiples sistemas en una única plataforma en tiempo real.

-

Un ODL libera el mainframe de cargas de trabajo. Un subproducto útil es evitar las interrupciones del servicio al consumidor provocadas por las ventanas de mantenimiento en sistemas heredados, como Oracle Exadata.

-

Una ODL puede utilizarse para servir sólo lecturas, aceptar escrituras que luego se escriben en los sistemas de origen, o evolucionar hasta convertirse en un sistema de registro que acabe sustituyendo a los sistemas heredados y simplifique la arquitectura de la empresa. Debido a su capacidad para trabajar con sistemas heredados, o para sustituirlos gradualmente, y a su capacidad para apoyar un enfoque evolutivo de la modernización heredada, muchos bancos consideran que una ODL es un paso crítico en el camino hacia la modernización completa de su arquitectura empresarial.

En términos de configuración arquitectónica, algunos bancos pueden querer una ODL para cada uno de sus dominios de datos, pero otros pueden considerar que ciertos dominios pueden compartir una ODL. El modelo de ODS/ODL puede aplicarse de diversas maneras, sin infringir las normas internas del banco.

Por ejemplo, imaginemos un cajero automático conectado a un ODL basado en MongoDB. Con el ODL en funcionamiento, los datos del mainframe se replican en tiempo real y se ponen a disposición del consumidor para que compruebe sus transacciones más recientes y el saldo de su cuenta en el cajero automático. Sin embargo, la información del saldo del cliente sigue residiendo en el sistema de origen.

Utilizar el ODL para replicar y mostrar información del mainframe evita a los clientes tener que enfrentarse a retrasos molestos mientras esperan a que se cargue la información de un mainframe. Al mismo tiempo, los informes normativos y de gestión de riesgos pueden seguir ejecutándose contra un mainframe como un proceso batch "end of day".

Con un ODL en funcionamiento, los datos pueden fluir desde el mainframe a una arquitectura más nueva, lo que proporciona al cajero automático capacidades más amplias que amplían las experiencias bancarias de los clientes, como la posibilidad de pagar facturas, cambiar direcciones o incluso abrir cuentas adicionales.

-

Actualizaciones en batch nocturnos, masivas o en tiempo real: MongoDB es lo suficientemente flexible como para conectarse a cualquier fuente de datos, ya sea DB2 clásico para zOS, Oracle, SQL Server, legado basado en Hadoop o incluso hojas de cálculo Excel. MongoDB dispone de la conectividad adecuada para ingerir cualquier dato en cualquier momento y desde cualquier lugar.

-

Enriquecimiento, dominios de datos y mercados de datos: Con su modelo de datos de documentos, MongoDB tiene la capacidad de llevar los datos a dominios de datos frente al uso de enrevesados esquemas de tablas y procesos ETL. Los dominios surgen de forma natural en función de los requisitos de la aplicación y de la comunidad de usuarios.

-

Seguridad, esquemas y validación: MongoDB cuenta con múltiples capas de seguridad, incluida la protección por contraseña sobre el cifrado in flight y at rest, además del cifrado granular field-level. Todo ello con gestión externa de claves.

Dé el siguiente paso en la modernización del mainframe

Dado que muchas funciones bancarias básicas son transaccionales y pueden gestionarse con el procesamiento por batch diarios, los mainframes siguen siendo la columna vertebral de nuestro sistema financiero. La modernización de los mainframes puede parecer desalentadora, pero no tiene por qué serlo. Los bancos pueden optar por seguir un camino sencillo y predecible que les permita modernizarse de forma iterativa. Pueden recibir los beneficios de la modernización en un área de la organización incluso si otros grupos se encuentran más adelantados en su camino de modernización.

Es posible hacerlo sin dejar de cumplir la cada vez más compleja normativa sobre privacidad de datos y, lo que es más importante, minimizando los riesgos.

Los bancos y otras instituciones financieras que se han modernizado con éxito han experimentado reducciones de costes, un rendimiento más rápido, prácticas de cumplimiento más sencillas y ciclos de desarrollo más rápidos. Las arquitecturas nuevas y flexibles han acelerado la creación de servicios de valor añadido para consumidores y clientes corporativos.

Si está preparado para obtener más información sobre cómo puede acelerar su transformación digital minimizando el riesgo, acceda ahora al documento "Las 5 fases de la modernización bancaria"